このコラムは日経ビジネスオンライン「鈴木友也の米国スポーツビジネス最前線」にて掲載されたものです

2010年2月26日は、英プレミアリーグの歴史に大きな汚点を残した日として記録されることになりました。リーグ史上初めて経営破綻したクラブが現れたのです。

経営破綻したのは1898年に設立され100年以上の伝統があるポーツマスFC。ポーツマスには、英国歳入関税局(日本の国税局に相当)への1200万ポンド(約15億6000万円)にのぼる未払い税などを含む約1億1900万ポンド(約170億円)の負債があると言われていました。

同クラブは昨年5月から経営破綻するまでのわずか9カ月間にオーナーが3回も変わるなど(買い手はいずれも外国人投資家)、クラブ経営は混迷を極めていました。特に昨年9月以降は急速に資金繰りを悪化させ、選手への給与遅配を度々起こすなどトッププロクラブとしてあるまじき、前代未聞の失態を演じていたのです。

しかし、プレミアリーグの内情を知っている関係者なら、ポーツマスの経営破綻に驚いた者は少なかったはずです。実は、プレミアリーグのビジネスモデルには後述するように成功と破綻が表裏一体となった脆弱性を内包しており、特にリーマン・ショックに端を発する世界同時不況により各クラブは急速にその財務内容を悪化させていたからです。

今回のコラムでは、ビジネスモデルの変革を急ぐ欧州プロサッカー界の現状と、その解決策として米国プロスポーツモデルの導入を検討している意外な事実をお伝えします。

実は世界一の“借金リーグ”

今年2月に発表された欧州サッカー連盟(UEFA)による財務報告書に、関係者は驚きを隠せませんでした。公表されたのは会計監査後の2シーズン前(2007~08年シーズン)の数値だったのですが、プレミアリーグの負債総額が35億ポンド(約4550億円)にものぼることが分かったのです。これは実にUEFAがライセンスを発行している欧州全732クラブの負債総額の56%を占める額でした(しかも、この数値には経営難でUEFAからクラブライセンスが下りなかった、ポーツマスとウエストハムの2クラブは含まれていない)。球団数では欧州全体で2.5%(18/732)にしか過ぎないプレミアリーグが、欧州サッカー界の負債総額の過半数を負っているのは驚くべきと言えるでしょう。

リーグ別に見ても、プレミアリーグの抱える負債額は2位のラ・リーガ(スペイン)の約4倍、3位のセリエA(イタリア)の約8倍の額となっており、他リーグを圧倒しています(下表)。

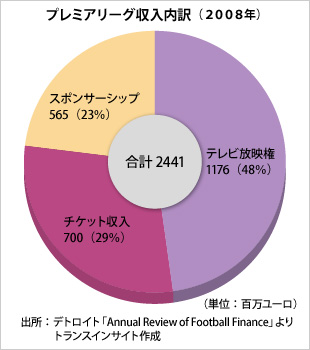

世界一の“借金リーグ”という不名誉なレッテルを張られているプレミアリーグですが、一概に負債が「悪」とは言えません。きちんと管理された借り入れは組織の拡大再生産のための健全な手段です。ただし、同時期のプレミアリーグのリーグ収入が24億4100万ユーロ(約2740億円。監査法人デロイト社による)であることを考えると、負債総額はリーグ収入の約1.7倍となり、財務的に健全とは言えない水準にあったことは明らかでしょう。

時間の問題だった経営破綻

しかし、実はポーツマスのように経営破綻するクラブが出ることはある程度予測されていました。

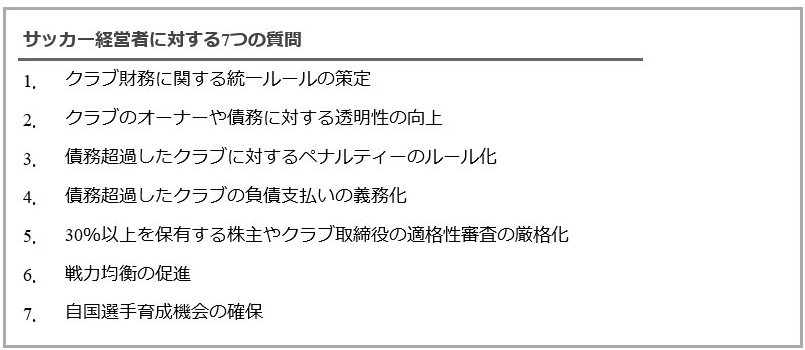

英国では奇しくも世界同時不況の引き金を引くことになったリーマン・ブラザーズが経営破綻した翌月の2008年10月に、文化・メディア・スポーツ相(当時)のアンディ・バーナム氏が「サッカー経営者に対する7つの質問」(seven questions for football’s authorities)と題した質問状を公表し、英サッカー協会やプロサッカーリーグの経営者に対してサッカー界が財務的な安定を取り戻すために以下の7つの点を検討するよう要望していました。

その後、2008年12月のいわゆるリーマン・ショックに端を発する世界同時不況による信用収縮によって資金調達コストが上昇すると、多額の負債を抱えたクラブの資金繰りは急速に悪化して行きます。こうした事態を受け、プレミアリーグは2009年5月にクラブの財務状況の透明性を高める措置の一環として新たな「適格人物ルール」(fit-and-proper-persons rule)を導入しました。

もともとこの「適格人物ルール」は2004年に導入されていたもので、当初は球団株式を30%以上保有する取締役やオーナーを対象に、刑法上前科があったり、クラブを2度以上経営破綻させたりした経歴のある人物はクラブを買収できないというルールでした。プレミアリーグは2009年5月、クラブの株式の10%以上を保有するオーナーの身元を一般公開するとともに、詐欺行為を働いたり、1年以上の懲役を受けたりしたことのある者がクラブの取締役やオーナーになることを禁じるなど、このルールをさらに厳格化させます。

実は、プレミアリーグでこの新「適格人物ルール」が最初に適用されたのが、2009年8月にポーツマスを買収して新オーナーとなったアラブ首長国連邦の富豪、スライマン・アル・ファヒム氏でした。しかし、厳しくなったはずの審査をパスした同氏はたった42日後にクラブを手放してしまいます。ポーツマスがその後“たらい回し”に近い状況の末、最終的に経営破綻してしまったのは何とも皮肉としか言いようがありません。

遅まきながら、UEFAもミシェル・プラティニ会長の肝いりで2009年9月の理事会にてクラブ財政の再建を目的とする財政健全化構想「財政的フェア・プレー」(Financial Fair Play)を全会一致で可決し、「クラブ財政管理パネル」(Club Financial Control Panel)を設置しました。UEFAは今後3年間でクラブ財政健全化を実現すべくその施策を検討することになり、今年4月には以下を骨子とする規制案(通称“プラティニ・プラン”)を発表しました。

| * | 支出を収入以内に抑える |

| * | 負債が収入を超えたクラブに対しては、明確な負債縮小計画を求める |

| * | オーナーの保証しない損失については、3シーズンで500万ユーロ以内に抑える |

| * | 年俸総額が損益分岐点の70%を越えるクラブには査察官が調査に入る |

| * | インフラやユースへの投資については上限を設けない |

このように、欧州のプロサッカー界は大きな危機感を持って現在の借金まみれのビジネスモデルの変革に着手しようとしていたわけです。つまり、逆に言えば従来のモデルでは球団経営が立ち行かなくなることは分かり切った周知の事実であり、経営破綻するクラブが出るのは時間の問題だったのです。

海外投資家を引き付ける自由競争モデルがアダに

では、そもそもなぜ負債を前提としたクラブ経営になってしまったのでしょうか?

それは、プレミアリーグではオーナーが(借金をしてでも)カネをつぎ込めばつぎ込むほどリターンが大きくなる事業構造になっているためです。

前回のコラムでは、プレミアリーグが海外投資家のカネを引きつける前提として、リーグ全体の高い成長率が挙げられると述べました(リーグ創設後16年間で収入を約12倍に伸ばしている)。そして、この高成長を支えているのが、テレビ放映権収入です。リーグ全体の収入の約半分はテレビ放映権料からもたらされています。

プレミアリーグにおける放映権契約の特徴は、リーグ設立時から有料放送の衛星放送事業者BスカイBに一括販売していた点にあります。有料放送と手を組むことで高額のテレビ放映権料を可能にしたわけです。プレミアリーグの放映権料は右肩上がりで伸び続けています。例えば英国内の放映権の場合、リーグ設立時と比較すると、現在の放映権料(年間平均)は約10倍になっています。

先ほど、「カネをつぎ込めばつぎ込むほどリターンが大きくなる事業構造」と述べましたが、端的に言えばこの放映権料の分配方法にその秘密が隠されています。

プレミアリーグでは、テレビ放映権契約は国内放送の場合はその50%が全クラブで均等分配され、25%は順位に応じて(成績の良いチームにより高額の分配金を配分)、残りの25%はテレビでの試合中継の数に応じて傾斜配分されています。また、海外の放映権については、全クラブで均等分配されます。また、米メジャーリーグ(MLB)のように高収入チームの売り上げの一部を低収入チームに分配するような収益分配制度はなく、クラブのチケット収入やスポンサーシップ収入はそのままクラブの収入となります。

このように、プレミアリーグでは、強いクラブを作ることができれば、クラブの直接収入となる入場料収入やスポンサーシップ収入だけでなく、テレビ放映権の傾斜配分といううま味も加わり(強ければ順位も上がり、テレビ露出も増える)、クラブがリターンを直接的に享受しやすい事業構造になっているのです。

特に戦力均衡という発想が希薄なプレミアリーグでは、米フットボールリーグ(NFL)や米バスケットボール協会(NBA)のように各チームの年俸総額に一定の上限を設けるサラリーキャップ制度が導入されておらず、好きなだけ選手年俸にお金をつぎ込むことができることも投資家への魅力を高める一助となっていました。つまり、カネの力にモノを言わせてスター選手を買い漁れば、短期間にチーム力を大幅に向上させ、それをクラブ収入に還元することができるのです。

成功と失敗が表裏一体の脆弱モデル

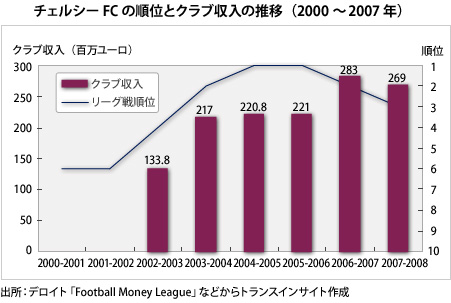

カネの力にモノを言わせた投資のうま味をまざまざと見せつけたのが、2003年にロシア人富豪のロマン・アブラモビッチ氏に買収されたチェルシーFCでした。

同クラブは総資産額3兆円とも噂されるアブラモビッチ氏の財力を元手に金に糸目をつけずに有望選手を集めた結果、2004~05年シーズンには初のリーグ制覇を達成するなど、毎年プレミアリーグで優勝を狙える強豪チームに変貌し、それに伴いチーム収入も急増しています。

その一方で、このモデルには脆弱性も内包されています。チェルシーの成功に触発され、多くのクラブが借金をしてまで資金を用意して有望選手を獲得するマネーゲームに参入していったのです。これにより、選手年俸は高騰し、各球団の収入に占める選手年俸の比率もリーグが設立された1996年に48%だったものが2007年には62%と14ポイントも上昇するなど、球団経営を圧迫して行きました。

しかし、有力選手の獲得がチームの好成績を必ず約束してくれるものではありません。多大な負債を重ねても、チーム成績が思わしくなければリターンは減り、資金繰りは厳しくなります。海外投資家を引き付けたプレミアリーグの「カネをつぎ込めばつぎ込むほどリターンが大きくなる事業構造」が、結果的に負債を前提とした過剰投資の誘因となってしまったわけです。

“リーグ全体の共存共栄型”を目指す

フィールド上のパフォーマンスを確実に管理できないのがスポーツビジネスの特徴ですが、企業を取り巻く経済環境が激変した2008年秋以降もこの投資過剰モデルを継続することは、例えるならリーグ全体で“壮大なババ抜き”をやっていたようなものかもしれません。そして、ポーツマスがババを引き当てたというわけです。

こうした背景もあり、今欧州サッカーリーグは“リーグ全体の共存共栄”を是とする米国型ビジネスモデルを参考にしつつあります。具体的には、前述のプラティニ・プランにも盛り込まれているように、負債額や年俸総額に上限を設定する制度の導入を検討していると言われています。要は、身の丈に合った経営に戻りましょうということです。

前回のコラムでは、外国人投資家を通じた海外マネーの取り込みを模索しているNBAがプレミアリーグを参考にしていることを解説しましたが、そのプレミアリーグでは外国人投資家を引き付けたモデルがアダとなり、その軌道修正に米国プロスポーツを参考にしています。

“隣の芝は青い”と言うと笑い話のようになってしまいますが、要はスポーツビジネスでも必勝モデルはなく、採用するビジネスモデルの中で整合性を確保しながら、社会・経済環境の変化に応じて柔軟に対応していくしかないのかもしれません。

次回のコラムでは、ここまでの事例を踏まえながら、そのまとめとして欧州の開放型自由モデルと米国の閉鎖型管理モデルの長所と短所を整理してみたいと思います。

最近のコメント