このコラムは日経ビジネスオンライン「鈴木友也の米国スポーツビジネス最前線」にて掲載されたものです

サッカー日本代表の中心選手の1人である香川真司選手が移籍したことでも話題となった英プレミアリーグの名門チーム、マンチェスター・ユナイテッド(以下、マンU)が8月10日にニューヨーク証券取引所(NYSE)に上場しました。

マンUといえば、米フォーブス誌が発表する「世界で最も資産価値が高いサッカークラブ」で度々ナンバーワンになっていることでも知られているクラブです。その推定球団資産価値は22億3000万ドル(約1784億円)。2位のレアル・マドリード(スペイン)に3億5000万ドル(約280億円)もの大差をつけてほかのサッカークラブを圧倒しています。

しかし、その株価はというと、上場初日の取引は売り出し価格と同じ14ドルで終えましたが、それ以降は低調が続き、ファンには期待外れの値動きになっています。

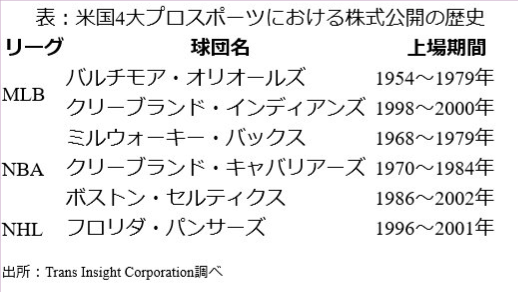

実は、米国スポーツ界では、プロスポーツ球団の株式上場には半世紀以上の歴史があります。4大メジャースポーツに限ってみれば、球団の株式上場を禁じている米プロフットボールリーグ(NFL)以外は、古くは1954年に上場した米メジャーリーグ(MLB)のバルチモア・オリオールズなどを筆頭に6球団が株式上場を果たしています。

しかし、いずれの球団も現在は上場を廃止しています。結論から先に言えば、米プロスポーツ界では「球団の株式上場ではメリットを上回るデメリットが存在するため、あまり賢い選択肢ではない」という意見が過去の歴史から定説になっています。そのため、ボストン・セルティクスが上場をやめた2002年以来、株式上場を目指した米メジャースポーツ球団はありません。

表:米国4大プロスポーツにおける株式公開の歴史

では、イギリスのプロサッカーリーグに所属するマンUが、なぜわざわざこの時期に米国で株式公開を果たしたのでしょうか?

今回のコラムでは、マンUの事例をひもときながら、プロスポーツ球団による株式公開の特殊性やその功罪について解説してみようと思います。

プロスポーツ球団が上場することで享受できるメリットは大きく2つあります。

1つ目のメリットは、大規模な資金調達が可能になる点です。これは、スポーツ界に限らず株式公開を目指す多くの企業に共通する点ですが、スポーツの場合はスタジアムの新設や改築など、大規模な資金需要が発生した際の有力な資金調達手段になることが最大のメリットと言えるでしょう。

特に、高額なテレビ放映権収入が期待できない小さい市場にフランチャイズを置く球団にとっては、非常に有力な資金獲得手段になり得ます。実際、過去に株式公開を行った6球団を見てみると、そのほとんどが中小都市を拠点とする球団です。

2つ目のメリットはファンの忠誠心向上です。一般的に、上場企業の株主は、株を持つ企業の製品やサービスを好んで購入・利用すると言われています。例えば、パナソニックの株主が電化製品を購入する際は、一般消費者に比べて同社の製品を購入する確率が高いことが予想されますし、ライオンの株主が台所用洗剤を購入する際は、米P&Gの「ジョイ」より同社の「チャーミーグリーン」を好んで買うでしょう。

これと同様に、チームの株主は球団に対するロイヤルティー(忠誠度)を高めてくれるという考え方も成り立ちます。ファンの高い忠誠心は、より高頻度での試合観戦やグッズ購入、チーム公式ホームページの閲覧などによって実現されることになるでしょう。

プロ球団にとっての株式公開メリットとデメリット

一方、株式公開の代表的なデメリットとしては、以下の3つが挙げられます。

第1に、敵対的買収のリスクです。元通産官僚の村上世彰(よしあき)氏が率いる投資ファンド(通称「村上ファンド」)がプロ野球の阪神タイガースを傘下に持つ阪神電気電鉄(東証1部上場)の株式を2005年に大量に取得し、阪神タイガースの株式上場を提案してきたことをご記憶の方もいらっしゃるでしょう。

このケースは球団株式を取得したのではなく、その親会社の買収ですから厳密には球団の乗っ取りには当たりません。しかし、社会の公共財としての性質が強いプロスポーツが、リーグ経営のあるべき姿に反する目的を持つ特定の株主や反社会的勢力の意向をその運営に強く反映してしまうのは大きな問題です。

第2に、IPO(株式公開)とIR(投資家向け広報)にかかるコストです。中小企業の域を出ないスポーツ組織にとって、IPOとIRに関する金銭的・時間的コストはバカにできません。

球団の株式公開を実施する場合は、投資銀行や証券会社(いわゆる「主幹事証券会社」)に株式公開のスキーム作りなどの一連の公開プロセスを一任することになりますが、その手数料は発行価格の約15%前後が相場と言われていました。

実際、インディアンズが1998年に米ナスダックに上場した際は約6000万ドル(=約48億円)の資金を調達していますが、球団はこの約10.3%に当たる620万ドル(=約5億円)を手数料として投資銀行に支払っています。

また、株式公開後に継続的に発生するIRコストも無視できません。米国では、証券取引法が上場企業に定期的な情報開示を求めており、年次報告書の作成や投資家向けHPの更新作業、株主総会の準備やそれらに伴う弁護士や会計士への相談料などがランニングコストとして定期的に発生することになります。

さらに、エンロンやワールドコムの不正会計など、2000年~2002年にかけて頻発した企業の会計不祥事の再発を防ぐために米政府が2002年7月に制定したサーベンス・オクスリー法(いわゆる「SOX法」)がその負担を更に重くしています。この法律は、2004年11月より、株価総額7500万ドル以上の上場企業を対象に内部統制報告書の開示を義務付けているもので、これがIRコストに上積みされることになります。

第3に、証券取引法への脆弱性です。米国の証券取引法は1933年証券法(Securities Act of 1933)と1934年証券取引法(Exchange Act of 1934)から成っています。

前者は株式公開前の企業情報開示と米国証券取引所(SEC)への登録を、後者は株式公開後の定期的な情報開示を上場企業に義務付けるものですが、いずれも投資家に株式価値を判断する上で必要となるあらゆる情報を開示することを求めるものです。

しかし、一般的にスポーツビジネスはオンシーズンとオフシーズンに分かれているため繁閑差が大きい(例えば、MLBならシーズンが開幕する4月から9月までに集中して売上げが立つが、それ以外の期間は圧倒的に売上げが減る)ことに加えて、経営状況がチームの勝敗やキープレーヤーの活躍・怪我に依存するなどの不安定な側面があります(しかも、選手の怪我に関する情報などは敵を利することになるので詳細に開示できない)。

そして、こうした特殊性が証券取引法の求める広範な情報開示義務に対して脆さを露呈するきっかけになることがあるのです。

株主代表訴訟を起こされたNHLのパンサーズ

その実例が、1997年1月に起きたNHL(北米プロアイスホッケーリーグ)に所属するフロリダ・パンサーズに対する株主代表訴訟です。原告団は「パンサーズの経営陣が株式公開2~3年後の経営方針について虚偽の情報開示をしたことで損害を受けた」として損害賠償を求めました。

具体的には、1996年11月の株式公開に際し、その目論見書にあった「購入者はスポーツフランチャイズへの投資は一般的な株式投資に比べてリターンが低いことを念頭に置くべきで、特にパンサーズは1998年に新アリーナが建設されるまでは資金繰りが不安定になる」という記述により、原告は購入直後に株式を売却したが、同年12月にパンサーズがリゾート経営を手がけると発表したのを機に株価が急騰したため、損害を受けたというものでした。

パンサーズとしては、事前に投資家に球団経営のリスクを公開し、訴訟リスクを避けるために設けた記述でしたが、逆にそれが訴訟を招くという皮肉な結果となってしまいました。このように、プロスポーツ球団の株式公開では、球団経営の最大利益と株主の最大利益がコンフリクト(利害相反)を起こすケースがしばしば見受けられるのです。

こうして見てきたように、プロスポーツ球団の株式公開には意外にデメリットも多いのです。簡単に言ってしまえば、手っ取り早くお金を手にできる一方、その後が結構“面倒くさい”のです。

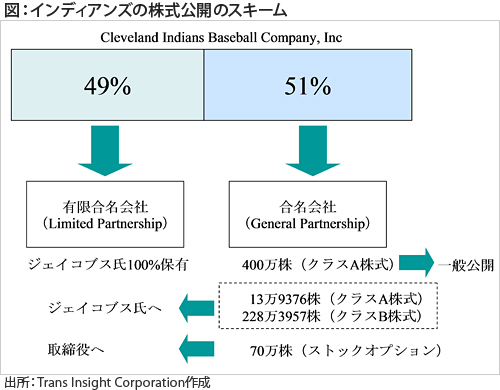

そのため、球団の株式公開に際しては前述のリスクを避けるために様々な規制が設けられています。中でも特徴的なのは、乗っ取りリスクを排除するために多くのリーグが株式の公開範囲を厳密に決めている点でしょう。例えば、MLBなら公開は発行株式ベースで49%までと限定されている上、議決権ベースで90%以上の確保が義務付けられています。

「49%までの公開株式が10%未満の議決権しか持たない」というスキームなら、資金調達ができる上で敵対的買収のリスクを気にしなくても済みます。そして、このスキームを実現するのに欠かせないのが「種類株」(Classified Stock)の発行です。種類株とは、普通株に比べて様々な権利が優先された、もしくは制限された株式のことを指します。

プロスポーツ球団の株式の特徴

例えば、1998年6月に球団株式を上場したクリーブランド・インディアンズのスキームを例に説明してみましょう。インディアンズは上場に際し、51%の球団株式を持つ合名会社(General Partnership=GP)と、残りの49%を保有する有限合名会社(Limited Partnership=LP)を設立します。球団オーナー(当時)のリチャード・ジェイコブス氏はLPの所有権を持つこととされ、GPの一部株式が一般公開されました。

この際、インディアンズは1株につき1口の議決権が認められた「クラスA株式」と、1万口の議決権が認められた「クラスB株式」の2種類を発行します。球団は、GPのクラスA株式400万株を一般公開するとともに、13万9376株のクラスA株と228万3957株のクラスB株の合計242万3333株をジェイコブス氏に発行し、またこれとは別に70万株を球団取締役へのストックオプションとして付与しました。

これにより、GPが発行した合計712万3333株中400万株(GPの発行株式の約56.15%に相当)が一般公開されたことになるため、結果として球団株式全体の約28.64%が公開されたことになりました(51×0.5615)。この結果、ジェイコブ氏は約6000万ドル(約48億円)の資金を調達しながらも、過半数の球団株式と99.9%の議決権を掌握することに成功したのです。

球団株式の公開は“被害者のいない犯罪”

種類株で制限されるのは、議決権だけではありません。配当が実施されないほか、仮に球団が売却されたとしてもその売却益を手にできないなど、残余財産受け取り権にも大幅な制約が加えられているのが一般的です。

つまり、上場しておきながら「金銭的なリターンを多く求めないでくれ」というのが球団からのメッセージなのです。前述のパンサーズのように、目論見書の中で「一般的な株式投資に比べてリターンが低いことを念頭に置くべき」と言い切ってしまう球団も珍しくありません。金融商品としての魅力はないから、本気の投資家は買わないでくれというわけです。

しかし、それでもスポーツファンは球団株式を購入します。実質的に、プロスポーツ球団による株式公開は、グッズ販売や寄付金集めの延長線上に過ぎないとも言えます。金銭的なリターンがほとんどなく、株式市場で「名誉や一体感」を購入するのです。ネットで球団グッズを購入している感覚に近いでしょう。そのため、スポーツ球団の株式公開を“被害者のいない犯罪”などと揶揄する人もいるくらいです。

では、米国ではなぜここ10年前後の間に上場する球団が姿を消したのでしょう? また、このタイミングでなぜマンUが米国市場で上場したのでしょう? 次回のコラムで考えてみたいと思います。

最近のコメント